申请试用请扫码添加投资指南官方微信,并备注“试用”

欢迎您试用后提出宝贵的意见!

所属产品 :高端制造产业投资指南 查看全部+

1.市场空间大小:未来5年中国工业机器人市场规模有多大?增速有多快?

2.核心发展逻辑:哪些因素在推动工业机器人市场发展?怎样推动的?推动力有多强?

3.进入门槛高低:进入工业机器人行业有哪些门槛?门槛有多高?跨越难度大吗?

4.进入时机好坏:现在是进入工业机器人行业的好时机吗?是否太早或过晚?投资窗口期在何时?

5.最优投资策略:工业机器人行业有什么好的投资机会点?适合什么企业投?最优投资策略是什么?

工业机器人是一种通过重复编程和自动控制,能够完成制造过程中某些操作任务的多功能、多自由度的机电一体化自动机械装备和系统,它结合制造主机或生产线,可以组成单机或多机自动化系统,在无人参与下,实现搬运、焊接、装配和喷涂等多种生产作业。

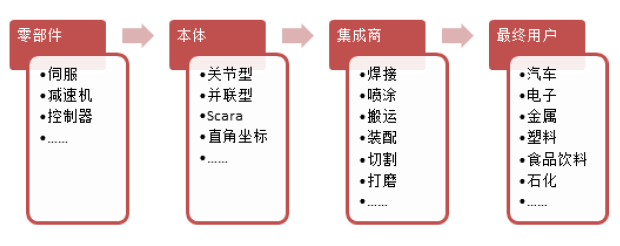

工业机器人按照功能结构可以分为焊接机器人、搬运机器人、装配机器人、处理机器人以及喷涂机器人。按照机械结构可分成多关节、SCARA、直角坐标、并联型等类型的机器人。

工业机器人产业链

| 维度 | 评级 | 说明 |

|---|---|---|

| 市场机会 | 大 | |

| 发展动力 | 强 | |

| 进入壁垒 | 高 | |

| 进入时机 | 中 | |

| 推荐指数 | 推荐 |

市场空间较大:2016年我国工业机器人市场规模为204亿元,到2022年我国工业机器人市场规模预计将达到536亿元,市场增量约332亿元,复合增长率为17.5%。

经济因素、技术因素和政策因素是我国工业机器人发展的主要推动力:工业机器人下游应用领域不断拓展,技术逐步成熟推动工业机器人产品的价格不断降低,中央及地方政府纷纷出台政策扶持工业机器人产业。

行业进入壁垒很高:竞争壁垒非常高,工业机器人“四大家族”牢牢把控核心技术,除此以为资金壁垒和技术壁垒都偏高。

工业机器人产业目前已经进入成长期的中期:我国已年成为全球工业机器人最大的需求市场,各大国外企业争相来华建厂,新进入的国内企业需要面临比较激烈的竞争。

综合评估:投资价值评级为三颗星,投资建议为“推荐”。

| 评级 | 含义 | 说明 |

|---|---|---|

| 大 | 未来几年市场增速较高,但增量有限 |

工业机器人产业处于中投市场机会矩阵中左上区间,这个区间称为“蓝海湾市场”。基本特征是“中高增速+中小增量”,即未来几年工业机器人产业的市场规模为高速增长,新增加的市场容量比较有限。

2016年我国工业机器人市场规模为204亿元,到2022年我国工业机器人市场规模预计将达到536亿元,市场增量约332亿元,复合增长率为17.5%,市场增量中等,但增速较快。

单位:亿元

| 产业 | 当前规模(2016年) | 未来市场空间(2022年) | 市场增长量 | 年复合增长率(%) |

|---|---|---|---|---|

| 工业机器人 | 204 | 536 | 332 | 17.5 |

| 驱动因素 | 弱 | 中 | 强 | 很强 |

|---|---|---|---|---|

| 经济因素 | ||||

| 技术因素 | ||||

| 政策因素 | ||||

| 社会文化因素 | ||||

| 综合评估 |

1、经济因素

人员工资提升带来的生产成本增加迫使企业通过“机器换人”来降低成本。随着中国经济的高速发展,我国制造业人员工资逐年增高,企业人力成本明显增加。目前我国人口结构已到达刘易斯拐点,劳动人口占比从2011年的75%降至2017年72%。与此同时,我国劳动者工资水平逐年提升,2017年制造业人均工资达5.95万元/年。劳动力成本的急剧上升压缩了企业的利润,制造业劳动力缺口严重,企业招人难度不断加大。这些因素倒逼企业为压缩成本采用更高效的生产模式, “机器换人”是大势所趋。

新能源汽车产业的发展给国产工业机器人行业带来新的动力。过去,传统汽车的制造厂商多为国外独资或者合资企业,他们更愿意和“四大家族”合作。而国内新能源汽车行业的崛起不仅会给国产车企带来弯道超车的机会,还可以为国产工业机器人的发展带来契机,如新松机器人的产品已经进入华晨宝马、上汽、长城等国内厂商的生产线。国产工业机器人有望与国产新能源汽车共同成长。

国内电子信息产业领域的工业机器人销量正在逐步超过汽车制造领域,有望成为最大的下游应用领域。我国目前电子信息行业规模巨大,自动化水平较低,制造转型升级是必然趋势,电子信息行业的“机器换人”将为工业机器人行业带来巨大的市场机遇。

2、技术因素

技术逐步成熟推动工业机器人产品的价格不断降低,让工业机器人普及度大大提升。工业机器人发展的初期阶段,高昂的价格一度是阻碍众多中小企业购置设备、建设智能化生产线的主要因素。而随着国产工业机器人带来的市场冲击、制造技术的进步和制造成本的快速下降,工业机器人近几年价格呈现明显的下降趋势,机器人价格降低将会极大提升制造类企业对工业机器人的市场需求。

近几年国内相关企业在核心零部件制造技术上不断取得突破。智能化的数控机床、高性能伺服系统、控制器和传感器等技术的进步对工业机器人产业发展有着不可分割的紧密关联性,他们之间的结合,将大大提高机器人在保障人身安全、改善劳动环境、减轻劳动强度、提高劳动生产率等方面的作用。

高精度的工业机器人给生产提供了更高的保证。工业机器人普遍能达到低于0.1 毫米的运动精度,且承重能力和工作速度均优于人力,因此不仅可以完成高强度的抓取动作,也可以完成精细焊接、喷绘、分拣等方面的工作。例如,日本发那科研制出了超快双臂工业机器人系统,该系统通过机器视觉完成对目标物体的检测,然后控制两个M-430iA 型机器人手臂精确、快速地对目标物体进行分拣,其分拣速度可达到240 个/分钟以上,远远高出工人的工作效率。

3、政策因素

中央及地方政府的鼓励政策和扶持措施,成为工业机器人发展的重要推力。《中国制造2025》发布后,中央各部委陆续颁布多项政策鼓励工业机器人产业的发展,推动国家制造业转型升级。相关部门提出加大财税支持力度,加大在工业转型升级和基建投资等领域的推广力度,通过专项基金支持机器人关键零部件的研发,推出关税减免政策。

在国家大力推动机器人产业发展的同时,地方政府也纷纷出台机器人产业发展相关政策。长沙市明确提出,支持企业、高校、科研院所提高自主创新能力,建立工业机器人产业政产学研协同创新的研究院,每成立一个研究院由市政府固定出资3000万元至5000万元,所在开发区和行政区固定出资1亿元至1.5亿元。安徽省芜湖市出台关于机器人产业集聚发展政策,对机器人龙头企业的关键核心项目贷款,给予为期两年,单个项目最高不超过2000万元的贴息补助,标准为贷款基准利率的50%,同时,在建设机器人办公用房和引进机器人领域相关人才等方面给出了切实可行的具体奖励规定。

| 进入壁垒 | 低 | 中 | 高 | 很高 |

|---|---|---|---|---|

| 竞争壁垒 | ||||

| 技术壁垒 | ||||

| 资金壁垒 | ||||

| 政策壁垒 | ||||

| 综合评估 |

1、竞争壁垒

工业机器人竞争壁垒较高,首先,我国工业机器人品牌影响力明显落后于国外的“四大家族”。 在工业机器人领域,国际四大巨头占据了主要市场份额。日本发那科、安川、德国库卡、瑞典ABB在中国工业机器人市场份额的比例分别为18%、12%、14%、13.5%,相比之下,我国工业机器人企业在国内市场占有率明显偏低。

其次,国内机器人企业议价能力较弱。国内生产商的采购核心零部件的单价是通常国际巨头的1.5到3倍左右,巨大价差提升了国产机器人制造成本,同时在产品性能的稳定性上也和 “四大家族”的产品相去甚远,产品竞争力存在明显差距。

2、技术壁垒

工业机器人产业整体技术壁垒较高,国外企业在机器人核心零部件领域有很高的技术壁垒,但机器人本体组装方面,技术壁垒相对较低。 “四大家族”不仅拥有自己的控制器、伺服电机等关键零部件技术,而且每家企业在关键零部件都有各自的核心优势,比如发那科的控制系统,安川的电机都是各自行业的翘楚。尽管我国企业基本掌握了本体设计制造、控制系统软硬件、运动规划等工业机器人相关技术,但总体技术水平与国外相比,仍存在较大差距;我国缺乏核心及关键技术的原创性成果和创新理念;精密减速器、伺服电机、伺服驱动器、控制器等高可靠性基础功能部件方面的技术差距尤为突出,导致国内企业在核心零部件方面长期依赖进口,主要从事机器人本机的组装以及为其他行业提供一体化解决方案等方面的工作。

3、资金壁垒

工业机器人产业资金壁垒较高,工业机器人的自动化装配以及关键零配件的研发制造都需要大量的资金投入。我国大部分工业机器人相关企业仍需依赖国外进口的机器人核心零部件,前期的制造成本相对较高。

| 评级 | 含义 | 说明 |

|---|---|---|

| 中 | 产业处于成长期中期,部分细分领域仍有较好的投资机会 |

工业机器人产业目前已经进入成长期的中期。我国已年成为全球工业机器人最大的需求市场,各大国外企业争相来华建厂,新进入的国内企业需要面临比较激烈的竞争。与此同时,国内工业机器人高端市场份额依然被“四大家族”垄断,国内早期进入的企业也在技术方面取得了一定突破,同时在机器人组装,推广等领域快速抢占了大部分市场。整体来看,工业机器人产业进入时机偏晚,但因为市场潜力巨大,在部分细分市场仍能有所作为。

大增量中小增量

中高增速低增速

工业机器人产业处于中投顾问投资机会箱的第4区间,基本特征是“中高增速+中小增量+高壁垒”。即未来几年工业机器人产业的市场规模为高速增长,新增加的市场容量适中,进入壁垒较高。

推荐具备优秀研发能力和资金实力的企业借助国家替代进口的优惠政策进场提前布局,抢占部分市场份额。目前我国在工业机器人核心零部件方面起步较晚,短时间难以撼动“四大家族”的优势,新进入者可以尝试不同行业的应用场景开发,树立差异化竞争优势。

汽车行业工业机器人技术要求高,客户通常绑定大型外资企业,国产机器人进入该细分领域的机会较小。大部分外资整车厂商的生产线标准及机器人选型是全球统一标准,由于国产机器人技术尚未完全成熟,国产整车厂对使用国产机器人完成重要工位的自动化操作较为谨慎。目前主要的汽车主机厂均与外资四大工业机器人厂家绑定,长期合作,更换供应商概率小,如大众主要用KAKA,通用主要供应商为发那科,欧系品牌车企主要使用ABB。

核心零部件市场竞争和技术壁垒很高,缺乏研发实力的中小企业不适宜进入该领域。在减速器市场上,国内低端谐波减速器技术上已经基本追平国外,国产产品有望实现进口替代,而在高精度的RV 减速器上进口率依然高达90%,与纳博塔斯克的技术差距明显。控制器在硬件方面已经成熟,软件方面还稍显落后。伺服电机是国内最有希望实现进口替代的部件,国产企业自主配套能力已经成型,且与日本技术差距不明显,有机会追赶并超越。

风险提示:

1、工业机器人行业下游投资不及预期

工业机器人下游自动化改造进程可能受到宏观经济、人力成本和机器人成本及应用场景的影响,出现发展速度不及预期的情况。

2、政策推动不及预期

我国对机器人行业的政策推动是机器人行业发展的重要推动力,如果政策推动有所弱化,将直接影响到行业发展,政策推动不及预期情况下,行业发展速度将放缓。

3、国产机器人发展不及预期

目前国产机器人处于稳步发展的态势,未来可能出现发展放缓或者与预期方向发展不一致的情形。

* 本作品已申请TSA数字版权保护,版权为深圳中投产业宝网络有限公司所有,未经授权,不得转载。